Узнайте, что нового в законодательстве о банкротстве, как действовать, если в дверь стучатся коллекторы, и как жить со статусом «банкрот».

Подписывая кредитный договор, заемщик обязуется беспрекословно выполнять согласованные с кредитором условия сделки. В противном случае финансовое учреждение может инициировать процедуры, связанные со страховым возмещением убытков, наложением штрафных санкций и принудительным взысканием задолженности. Однако существует несколько способов обойти обозначенные кредитной организаций ограничения.

Существует как минимум десять доступных решений для заемщиков, позволяющих совершенно законным путем отказаться от погашения действующего кредита. Активное использование этих методов позволит временно избавиться от кредитной нагрузки, а в перспективе возобновить платежи или вовсе списать долги.

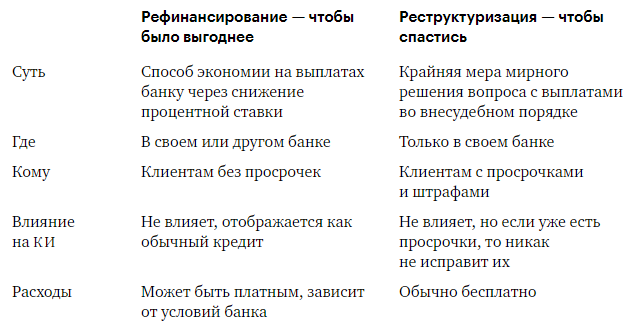

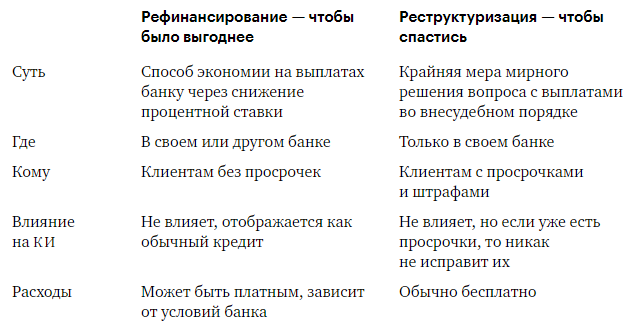

Крупные банковские организации часто предоставляют клиентам дополнительные услуги, позволяющие восстановить платёжеспособность после возникновения непредвиденных обстоятельств и снижения уровня доходов. Эти опции становится доступными при наличии просроченных платежей. На этапе заключения соглашения клиенту следует обратить внимание на условия сделки, поскольку некоторые организации прописывают возможность коррекции параметров договора путем перекредитования и реструктуризации прямиком в изначальных документах.

Реструктуризировать и рефинансировать долг могут только надежные клиенты, которые лично обратятся в банк. Заявку придется обосновать и подтвердить документами, доказывающими факт снижения платежеспособности. Увеличение срока действия соглашения с одновременным снижением процентных ставок даст возможность погасить имеющийся долг. На закрытие сделки за счет отсрочки платежей уйдет больше времени, но кредитная нагрузка ощутимо снизится, а заемщик сможет отыскать средства, необходимые для регулярных платежей.

Получить комфортную отсрочку платежей можно без последующего пересмотра условий сделки. Если клиент в ближайшее время гарантированно восстановит свою платежеспособность, например, найдет место работы или иной источник доходов, банк предложит услугу кредитных каникул. Эта опция приносить выгоду заемщику по причине законного игнорирования графика платежей. Иными словами, речь идет об официально согласованных с кредитором просрочках платежей, которые не приводят к штрафным санкциям и принудительному взысканию.

Частичное прекращение выплат по кредиту намного выгоднее для всех сторон сделки. Банк, разрешая в течение определенного отрезка времени отказаться от регулярных платежей, получит небольшую компенсацию (обычно клиент возвращает тело кредита, оплачивает штрафы или вносит минимальные процентные платежи), а заемщик защитит себя от стремительного повышения суммы задолженности. Получить кредитные каникулы могут только заемщики с хорошей кредитной историей. Продолжительность отсрочки не превышает 12 месяцев.

Выплата кредита за счет страхования – это опциональный метод погашения займа, который часто встречается в отрасли долгосрочного долгового финансирования. Застраховать можно предмет залога, личное имущество, жизнь, здоровье и даже ответственность заемщика. После наступления страхового случая возмещение получает кредитор, однако взносы приходится осуществлять клиенту, поэтому стоимость кредита ощутимо повышается.

Погашение займа путем использования специального страхового продукта позволит на абсолютно законных основаниях отказаться от внесения регулярных платежей. Кредитор не будет начислять штрафы и пени. Чтобы получить возможность использовать страхование для отказа от выплаты ссуды, следует обратиться в страховую компанию при заключении сделки с финансовым учреждением. При наступлении указанных в полисе страховых причин любые связанные с действующим кредитом затраты в полном или частичном объеме погасит страховщик.

Заключение обеспеченной сделки с кредитором позволит погасить кредит за счет реализации залога или путем привлечения поручителей. В первом случае заемщики столкнутся с необходимостью продать личное имущество, поэтому многие клиенты банков предпочитают привлекать поручителей. Однако выплатить долг придется в любом случае, ведь гарант сделки вправе подать иск в суд с требованием возместить понесенные убытки.

Если в кредитном договоре указан созаемщик, банк будет требовать выплату кредита в полном объеме лицом, обладающим оптимальным уровнем платёжеспособности. В результате обеспечение сделки и оформление совместного кредита следует рассматривать только в качестве временного способа, позволяющего отказаться от регулярных платежей. Выплатив задолженность, созаемщик или поручитель будет требовать компенсацию через суд.

Продажа прав требования – популярный способ, позволяющий в рамках закона избавиться от долгов. Услугой могут воспользоваться как кредиторы, так и заемщики. Обычно задолженности со скидкой в рамках процедуры факторинга выкупают коллекторы и специализированные финансовые учреждения. В свою очередь заемщик с еще большей скидкой может выкупить долг уже у коллекторского агентства. Метод в основном используется представителями малого и среднего бизнеса, но может представлять интерес также для физических лиц.

Для осуществления процедуры цессии придется привлечь родственников или друзей. Выкуп доступен только в случае использования банком процедуры факторинга. Экономия может составить 50-80% от первоначальной стоимости кредита. Заемщик также может продать долг третьему лицу в обмен на определенную компенсацию.

Вариант со смертью заемщика, пожалуй, не стоит рассматривать по этическим причинам, однако в случае потери клиентом трудоспособности банк может порекомендовать передачу долгов опекунам и наследникам. В этом случае остаток по займу погашает доверенное лицо. Опекун получает права на приобретенные в кредит вещи или предмет залога. Способ эффективный также в том случае, если заемщик объявлен без вести пропавшим.

Если в процессе заключения сделки были допущены ошибки, заемщик может претендовать на расторжение или аннуляцию договора. Дополнительно законодательство, регулирующее права потребителей, позволяет на протяжении 14 дней с момента заключения сделки отказаться от дальнейшего сотрудничества с банком. Заемщику даже не нужно обосновывать свое решение. Если отведенный срок закончился, расторжение договора осуществляется только по согласованию сторон или после получения соответствующего судебного решения.

Отдельное упоминание заслуживает признание договора ничтожным. В этом случае аннуляция документа происходит по причине существенных ошибок, допущенных на этапе составления документа. Чтобы оспорить вступивший в силу договор, заемщику придется привлечь эксперта, отлично разбирающегося в юриспруденции.

Обычно кредиторов удается подловить на отсутствии необходимого багажа знаний касательно правовых тонкостей, связанных с регулированием сделки. Отмена судом отдельных положений договора позволит ощутимо снизить размер долговых обязательств. Если речь заходит о серьезных нарушениях, граничащих с мошенническими действами, суд в редких случаях может списать долги или отменить намеченные ранее выплаты.

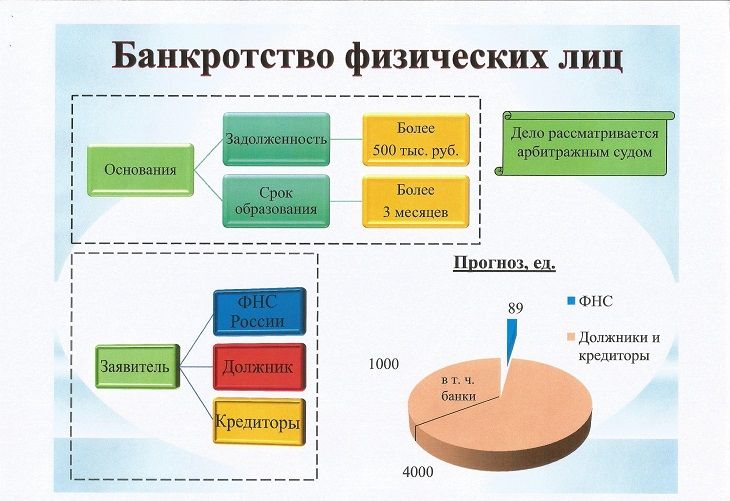

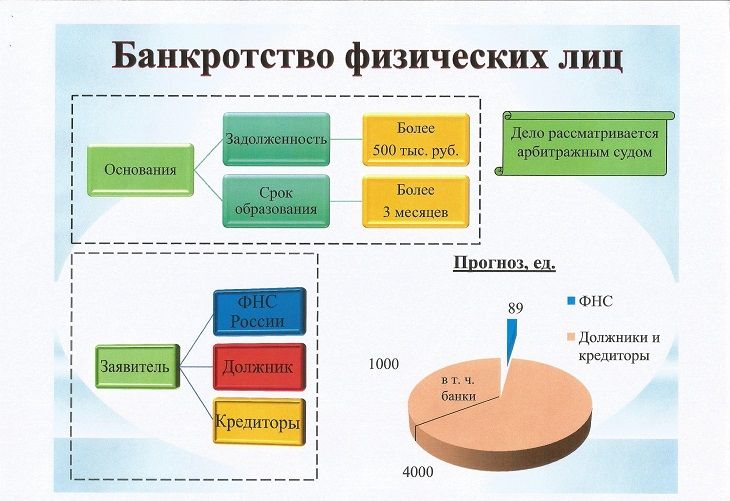

Упрощенная процедура позволяет получить статус банкрота в течение полугода, тогда как стандартный механизм признания финансовой несостоятельности физического лица предполагает огромные затраты времени. Обычно на судебные тяжбы, работу с кредитным управляющим и реструктуризацию уходит несколько лет.

Одним из самых интересных способов, позволяющих законно избежать погашения кредита, считается окончание трехгодичного срока исковой давности. Если кредитор на протяжении этого периода не беспокоит клиента по поводу погашения займа, долги автоматически списываются. При этом со стороны финансового учреждения не должны поступать звонки, письма, SMS или любые другие извещения.

Отсчет назначается с момента возникновения первого просроченного платежа. Шанс, на то, что банк забудет о должнике, обычно равен нулю. Однако некоторые кредиторы действительно готовы отказаться от взыскания мизерных займов, поскольку им выгоднее распрощаться с заемщиков, нежели тратить время и деньги на принудительное погашение долгов.

Во время судебного разбирательства кредитору запрещено начислять штрафы и пени. Размер долга обычно фиксируется на момент начала судопроизводства. В результате заемщик может временно отказаться от любых выплат. Некоторые умелые юристы используют встречные иски в целях продления срока судебного разбирательства, тем самым позволяя снизить кредитную нагрузку на клиента. Со временем заемщик может найти средства для погашения долга, размер которого равен сумме, зафиксированной на момент начала суда. Если в ходе расследования будет доказана вина заемщика, клиенту банка придется оплатить все судебные издержки.

Умышленное уклонение от погашения кредита приводит к возникновению конфликтных ситуаций. Кредитор может привлечь независимых сборщиков долгов или продолжить индивидуальную работу с клиентом. Веским основанием для передачи материалов дела в суд считается отсутствие каких-либо перспектив, связанных с погашением долга. Если отсрочка платежей, реструктуризация и рефинансирование задолженности не приносит желаемых результатов, кредитор идет на крайние меры. Тем не менее судебное разбирательство по кредиту ощутимо повышает издержки и затягивает процесс погашения долга, поэтому банки пытаются решить спор мирным путем.

Законно поможем решить Ваши проблемы с кредитом и ипотекой. Банкротство физических лиц в Москве и Санкт-Петербурге.

Подписывая кредитный договор, заемщик обязуется беспрекословно выполнять согласованные с кредитором условия сделки. В противном случае финансовое учреждение может инициировать процедуры, связанные со страховым возмещением убытков, наложением штрафных санкций и принудительным взысканием задолженности. Однако существует несколько способов обойти обозначенные кредитной организаций ограничения.

Существует как минимум десять доступных решений для заемщиков, позволяющих совершенно законным путем отказаться от погашения действующего кредита. Активное использование этих методов позволит временно избавиться от кредитной нагрузки, а в перспективе возобновить платежи или вовсе списать долги.

Крупные банковские организации часто предоставляют клиентам дополнительные услуги, позволяющие восстановить платёжеспособность после возникновения непредвиденных обстоятельств и снижения уровня доходов. Эти опции становится доступными при наличии просроченных платежей. На этапе заключения соглашения клиенту следует обратить внимание на условия сделки, поскольку некоторые организации прописывают возможность коррекции параметров договора путем перекредитования и реструктуризации прямиком в изначальных документах.

Реструктуризировать и рефинансировать долг могут только надежные клиенты, которые лично обратятся в банк. Заявку придется обосновать и подтвердить документами, доказывающими факт снижения платежеспособности. Увеличение срока действия соглашения с одновременным снижением процентных ставок даст возможность погасить имеющийся долг. На закрытие сделки за счет отсрочки платежей уйдет больше времени, но кредитная нагрузка ощутимо снизится, а заемщик сможет отыскать средства, необходимые для регулярных платежей.

Получить комфортную отсрочку платежей можно без последующего пересмотра условий сделки. Если клиент в ближайшее время гарантированно восстановит свою платежеспособность, например, найдет место работы или иной источник доходов, банк предложит услугу кредитных каникул. Эта опция приносить выгоду заемщику по причине законного игнорирования графика платежей. Иными словами, речь идет об официально согласованных с кредитором просрочках платежей, которые не приводят к штрафным санкциям и принудительному взысканию.

Частичное прекращение выплат по кредиту намного выгоднее для всех сторон сделки. Банк, разрешая в течение определенного отрезка времени отказаться от регулярных платежей, получит небольшую компенсацию (обычно клиент возвращает тело кредита, оплачивает штрафы или вносит минимальные процентные платежи), а заемщик защитит себя от стремительного повышения суммы задолженности. Получить кредитные каникулы могут только заемщики с хорошей кредитной историей. Продолжительность отсрочки не превышает 12 месяцев.

Выплата кредита за счет страхования – это опциональный метод погашения займа, который часто встречается в отрасли долгосрочного долгового финансирования. Застраховать можно предмет залога, личное имущество, жизнь, здоровье и даже ответственность заемщика. После наступления страхового случая возмещение получает кредитор, однако взносы приходится осуществлять клиенту, поэтому стоимость кредита ощутимо повышается.

Погашение займа путем использования специального страхового продукта позволит на абсолютно законных основаниях отказаться от внесения регулярных платежей. Кредитор не будет начислять штрафы и пени. Чтобы получить возможность использовать страхование для отказа от выплаты ссуды, следует обратиться в страховую компанию при заключении сделки с финансовым учреждением. При наступлении указанных в полисе страховых причин любые связанные с действующим кредитом затраты в полном или частичном объеме погасит страховщик.

Заключение обеспеченной сделки с кредитором позволит погасить кредит за счет реализации залога или путем привлечения поручителей. В первом случае заемщики столкнутся с необходимостью продать личное имущество, поэтому многие клиенты банков предпочитают привлекать поручителей. Однако выплатить долг придется в любом случае, ведь гарант сделки вправе подать иск в суд с требованием возместить понесенные убытки.

Если в кредитном договоре указан созаемщик, банк будет требовать выплату кредита в полном объеме лицом, обладающим оптимальным уровнем платёжеспособности. В результате обеспечение сделки и оформление совместного кредита следует рассматривать только в качестве временного способа, позволяющего отказаться от регулярных платежей. Выплатив задолженность, созаемщик или поручитель будет требовать компенсацию через суд.

Продажа прав требования – популярный способ, позволяющий в рамках закона избавиться от долгов. Услугой могут воспользоваться как кредиторы, так и заемщики. Обычно задолженности со скидкой в рамках процедуры факторинга выкупают коллекторы и специализированные финансовые учреждения. В свою очередь заемщик с еще большей скидкой может выкупить долг уже у коллекторского агентства. Метод в основном используется представителями малого и среднего бизнеса, но может представлять интерес также для физических лиц.

Для осуществления процедуры цессии придется привлечь родственников или друзей. Выкуп доступен только в случае использования банком процедуры факторинга. Экономия может составить 50-80% от первоначальной стоимости кредита. Заемщик также может продать долг третьему лицу в обмен на определенную компенсацию.

Вариант со смертью заемщика, пожалуй, не стоит рассматривать по этическим причинам, однако в случае потери клиентом трудоспособности банк может порекомендовать передачу долгов опекунам и наследникам. В этом случае остаток по займу погашает доверенное лицо. Опекун получает права на приобретенные в кредит вещи или предмет залога. Способ эффективный также в том случае, если заемщик объявлен без вести пропавшим.

Если в процессе заключения сделки были допущены ошибки, заемщик может претендовать на расторжение или аннуляцию договора. Дополнительно законодательство, регулирующее права потребителей, позволяет на протяжении 14 дней с момента заключения сделки отказаться от дальнейшего сотрудничества с банком. Заемщику даже не нужно обосновывать свое решение. Если отведенный срок закончился, расторжение договора осуществляется только по согласованию сторон или после получения соответствующего судебного решения.

Отдельное упоминание заслуживает признание договора ничтожным. В этом случае аннуляция документа происходит по причине существенных ошибок, допущенных на этапе составления документа. Чтобы оспорить вступивший в силу договор, заемщику придется привлечь эксперта, отлично разбирающегося в юриспруденции.

Обычно кредиторов удается подловить на отсутствии необходимого багажа знаний касательно правовых тонкостей, связанных с регулированием сделки. Отмена судом отдельных положений договора позволит ощутимо снизить размер долговых обязательств. Если речь заходит о серьезных нарушениях, граничащих с мошенническими действами, суд в редких случаях может списать долги или отменить намеченные ранее выплаты.

Упрощенная процедура позволяет получить статус банкрота в течение полугода, тогда как стандартный механизм признания финансовой несостоятельности физического лица предполагает огромные затраты времени. Обычно на судебные тяжбы, работу с кредитным управляющим и реструктуризацию уходит несколько лет.

Одним из самых интересных способов, позволяющих законно избежать погашения кредита, считается окончание трехгодичного срока исковой давности. Если кредитор на протяжении этого периода не беспокоит клиента по поводу погашения займа, долги автоматически списываются. При этом со стороны финансового учреждения не должны поступать звонки, письма, SMS или любые другие извещения.

Отсчет назначается с момента возникновения первого просроченного платежа. Шанс, на то, что банк забудет о должнике, обычно равен нулю. Однако некоторые кредиторы действительно готовы отказаться от взыскания мизерных займов, поскольку им выгоднее распрощаться с заемщиков, нежели тратить время и деньги на принудительное погашение долгов.

Во время судебного разбирательства кредитору запрещено начислять штрафы и пени. Размер долга обычно фиксируется на момент начала судопроизводства. В результате заемщик может временно отказаться от любых выплат. Некоторые умелые юристы используют встречные иски в целях продления срока судебного разбирательства, тем самым позволяя снизить кредитную нагрузку на клиента. Со временем заемщик может найти средства для погашения долга, размер которого равен сумме, зафиксированной на момент начала суда. Если в ходе расследования будет доказана вина заемщика, клиенту банка придется оплатить все судебные издержки.

Умышленное уклонение от погашения кредита приводит к возникновению конфликтных ситуаций. Кредитор может привлечь независимых сборщиков долгов или продолжить индивидуальную работу с клиентом. Веским основанием для передачи материалов дела в суд считается отсутствие каких-либо перспектив, связанных с погашением долга. Если отсрочка платежей, реструктуризация и рефинансирование задолженности не приносит желаемых результатов, кредитор идет на крайние меры. Тем не менее судебное разбирательство по кредиту ощутимо повышает издержки и затягивает процесс погашения долга, поэтому банки пытаются решить спор мирным путем.

Законно поможем решить Ваши проблемы с кредитом и ипотекой. Банкротство физических лиц в Москве и Санкт-Петербурге.

Просто расскажите о своей ситуации.

вместе мы найдем выход