Узнайте, что нового в законодательстве о банкротстве, как действовать, если в дверь стучатся коллекторы, и как жить со статусом «банкрот».

Признание физического лица финансово несостоятельным – продолжительная и довольно сложна процедура, предполагающая обращение в суд. Основная и порой единственная цель банкротства физического лица заключается в официальном признании неплатёжеспособности с последующим принудительным погашением или частичным списанием текущих долгов. Стандартный механизм процедуры рассчитан на профессиональное выполнение реструктуризации задолженности путем привлечения опытного финансового управляющего.

Многие должники ошибочно считают, что получение статуса финансово несостоятельного лица имеет лишь положительные стороны. На практике банкротство сопровождается многочисленными проблемами, включая огромные судебные издержки, затраты времени, ухудшение кредитной истории, невозможность оформлять кредиты, открывать собственный бизнес или занимать в течение нескольких лет руководящие должности.

Согласно действующему законодательству, веским основанием для инициирования банкротства считается долг, превышающий полмиллиона рублей с просроченными платежами на протяжении последних трех месяцев. Однако по собственному желанию должник может инициировать процедуру, если задолженность не достигла 500 тысяч рублей. Указанная сумма рассчитывается за вычетом всевозможных комиссионных начислений, штрафов и пеней.

Инициатором банкротства чаще всего выступает сам неплательщик, который по объективным причинам не в состоянии добровольно погасить задолженность. Юристы рекомендуют процедуру гражданам, претендующим на частичное списание или реструктуризацию долгов для снижения финансовой нагрузки.

В роли инициатора может выступить государственная инстанция или кредитор. Обычно коммерческие банки идут на опережение, чтобы предотвратить иск со стороны должника, заняв доминирующую позицию в процессе судебного разбирательства. Однако для рассмотрения заявления необходимо предоставить доказательную базу.

Обращение к квалифицированному юристу на этапе признания гражданина банкротом не относится к перечню обязательных мероприятий. Кредиторы зачастую имеют собственные юридические отделы или работают по договору аутсорсинга с крупными адвокатскими конторами. Должник в свою очередь может самостоятельно подать заявление. Тем не менее именно специалисты помогут собрать и правильно оформить пакет документов.

Таким образом, своевременное привлечение юриста по вопросам банкротства позволит существенно упростить и ускорить процедуру. Безусловно, сотрудничество с экспертами в области права предполагает дополнительные затраты, но продуманное до мелочей представительство интересов в суде, включающее подготовку документов, даст возможность избавиться от возможных проблем, возникающих на этапе признания финансовой несостоятельности.

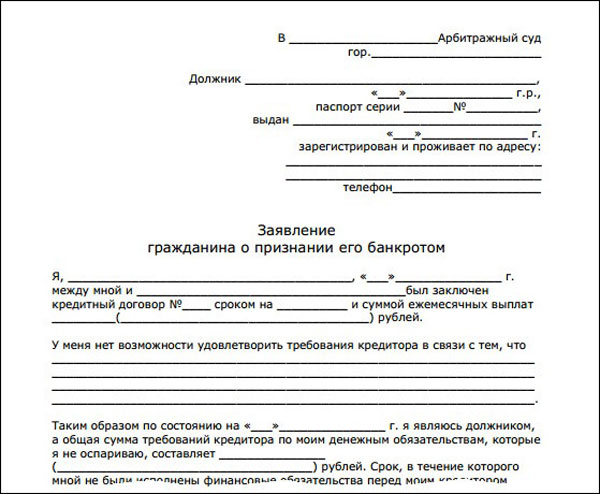

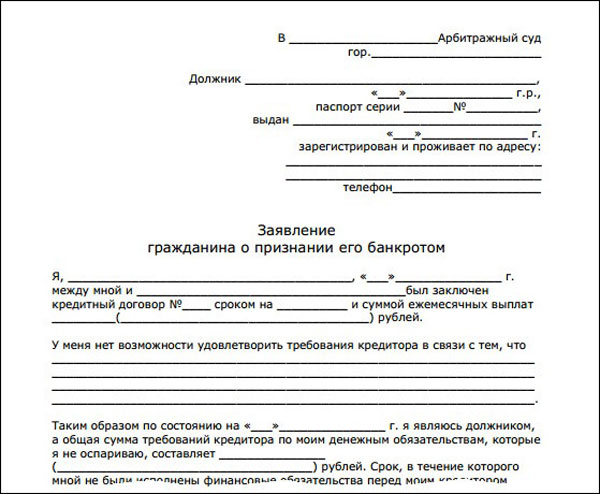

Перечень документов, необходимых для признания лица банкротом, указан в действующих законах. Образцы предоставляются на специализированных сайтах. Список можно получить после обращения в суд или к юристу.

Инициатору процедуры придется составить список кредиторов, указав не только общую сумму задолженности, но и сведения о каждом материально заинтересованном лице. Суд потребует персональную информацию должника и реквизиты всех кредиторов. В качестве доказательной базы обычно используются чеки и квитанции.

Полный перечень документов зависит от конкретной ситуации. Дополнительно может понадобиться свидетельство о браке, выписка из ЕГРИП и данные обо всех лицах, которые находятся на содержании у должника. Например, если в качестве неплательщика выступает безработный человек, не требуется справка из места трудоустройства.

Документы собираются на досудебном этапе. Если у неплательщика имеются документальные доказательства снижения платежеспособности, их обязательно прикрепляют к материалам дела. Речь идет о подтверждающих повышение медицинских расходов чеках или копиях трудовой книжки с отметкой об увольнении из места работы. Чем обширнее список относящихся к делу документов, тем выше шансы на ускорение процедуры банкротства.

В среднем на осуществление процедуры уходит от 70 до 85 тысяч рублей, однако некоторые из юридических контор предоставляют услугу банкротства под ключ примерно за 100 тысяч рублей. Речь идет о комплексном сопровождении с представительством интересов клиента на всех этапах. Чтобы сэкономить, придется отказаться от привлечения к сотрудничеству высококвалифицированных специалистов, поскольку основные затраты уходят на оплату работы юристов, оценщиков и финансовых управляющих. Для заказа услуг последних установлен минимальный тариф, составляющий 25 000 рублей. Остальные узкоспециализированные эксперты оценивают свою работу примерно в 10-15 тысяч рублей. Существуют также фиксированные затраты, например, госпошлина.

Поводя итог, можно с уверенностью сказать, что стандартная процедура банкротства не подходит для граждан, общая сумма задолженности которых не превышает 500 тысяч рублей. Если размер долга ниже этой отметки, компенсировать убытки поможет только списание долгов. Нет никакого смысла в инициировании процедуры, когда уровень задолженности ниже 100 тысяч рублей. В этом случае проще заключить с кредиторами мировое соглашение с последующей выплатой долга по обновленному графику, который устроит заинтересованные стороны.

На досудебный этап обычно уходит от двух до шести месяцев, в течении которых должник или привлеченный им юрист занимается подготовкой к дальнейшему разбирательству. Представитель может приложить усилия для поиска компромисса в ходе переговоров с кредиторами или незамедлительно приступить к инициированную процесса банкротства через суд. Даже в самом оптимальном случае на сбор документов уходит не менее месяца.

Этап судебного разбирательства длится около года. За это время судом рассматривается заявление инициатора, проводится экспертная оценка доказательной базы и назначается несколько заседаний, по результатам которых выносится решение. В подавляющем большинстве случаев суд назначает арбитражного управляющего для этапа реструктуризации, который по самым благоприятным прогнозам занимает не менее 12-18 месяцев.

Если восстановление платежеспособности должника не увенчалось успехом, начинается процесс взыскания. Арест, оценка, изъятие и последующая реализация имущества в общей сложности занимает не менее полугода. Еще несколько месяцев уходит на признание должника банкротом с последующим занесением соответствующей информации в открытие государственные реестры и базы данных. Официально свой статус банкрота гражданин получает после публикации решения суда в СМИ. Обычно подобная процедура занимает не более трех месяцев.

Исполнительное производство, связанное с принудительным взысканием долга на этапе признания гражданина банкротом, предполагает конфискацию и последующую продажу имущества на открытых торгах. Речь идет лишь о частной собственности неплательщика, изъятие которой разрешено законом. Например, для погашения долга не используется единственное жилье или предметы домашнего обихода. Исключением является только имущество, предоставленное в залог, включая полученную посредством ипотечного кредитования недвижимость.

Существуют обходные маневры, позволяющие сохранить имущество полулегальными методами. Не вдаваясь в детали, следует отметить возможность передачи права собственности в дар близким родственникам. Однако за подобные махинации фиктивный банкрот может поплатиться. Доказанный факт мошенничества грозит физическому лицу не только огромным штрафом (административная ответственность), но и уголовным преследованием.

Отсутствие трудоустройства со стабильным заработком не является веским основанием на этапе банкротства. Должник, который столкнулся с подобной процедурой, может работать на любой должности, но его официальный заработок не должен превышать прожиточного минимума. К тому же финансовый управляющий вправе наложить арест на расчетные счета неплательщика. В результате хранящиеся средства могут уйти на покрытие долговых обязательств. Часть денежных средств, необходимую для обеспечения проживания должника и находящихся на его попечении иждивенцев, можно исключить из конкурсной массы, которая используется для погашения долга.

Домашний арест считается одним из способов обеспечения возврата долгов, поэтому в некоторых случаях будущему банкроту запрещается выезжать за границу. Обычно речь идет о лицах, размер задолженности которых существенно превышает 500 тысяч рублей. Однако ограничения не касаются передвижения по территории страны.

Запрет в качестве ограничительной меры вправе выдать только суд после рассмотрения материалов дела. После окончания процедуры (независимо от ее результата) любые ограничения снимаются. Бывший должник снова получает возможность выезжать за границу. Ограничение не распространяются на медицинский туризм и частые командировки, однако прежде чем покинуть территорию страны придется получить официальное разрешение.

Упрощенный механизм банкротства физических лиц находится на этапе активной разработки законопроекта. Минэкономразвития совместно с Роспотребнадзором проработали упрощенную процедуру, на неопределенное время отложив ее массовое внедрение. Сначала планируется выполнить тестирование на региональном уровне.

В будущем должники получат уникальную возможность самостоятельно подавать заявления о банкротстве в МФЦ. Это позволит рассмотреть простые случаи финансовой несостоятельности, задолженность по которым не превышает 700 тысяч рублей, без длительного судебного разбирательства с последующей реструктуризацией.

Стать банкротом по упрощенной процедуре можно за четыре месяца, тогда как стандартный процесс обычно предполагает затраты времени в районе трех лет. Однако получить доступ к упрощенке смогут только граждане, имеющие до десяти открытых финансовых обязательств, которые в течение последних 36 месяцев не заключали сделок по отчуждению имущества. Дополнительно на протяжении 120 дней нельзя менять место жительства, а общий размер задолженности с вычетом штрафных санкций обязан составлять от 50 до 700 тысяч рублей.

Процедура отнимет уйму денег и времени. К тому же кредиторы могут принимать активное участие в процессе признания должника банкротом. Зачастую банки и прочие коммерческие организации пытаются повлиять на финансового управляющего, поэтому неплательщик может столкнуться с серьезным психологическим давлением.

Попытки восстановить платежеспособность заемщика занимают несколько лет, поэтому процесс признания лица банкротом считается одной из длительных и весьма непредсказуемых процедур. Кредиторы обычно стараются избегать сотрудничества с клиентами, которые сталкиваются с финансовой нестабильностью. Таким образом, в обмен на теоретическую возможность частичного списания просроченных долгов неплательщик может столкнуться с взысканием догов посредством продажи личного имущества и потерей последних сбережений.

Признание физического лица финансово несостоятельным – продолжительная и довольно сложна процедура, предполагающая обращение в суд. Основная и порой единственная цель банкротства физического лица заключается в официальном признании неплатёжеспособности с последующим принудительным погашением или частичным списанием текущих долгов. Стандартный механизм процедуры рассчитан на профессиональное выполнение реструктуризации задолженности путем привлечения опытного финансового управляющего.

Многие должники ошибочно считают, что получение статуса финансово несостоятельного лица имеет лишь положительные стороны. На практике банкротство сопровождается многочисленными проблемами, включая огромные судебные издержки, затраты времени, ухудшение кредитной истории, невозможность оформлять кредиты, открывать собственный бизнес или занимать в течение нескольких лет руководящие должности.

Согласно действующему законодательству, веским основанием для инициирования банкротства считается долг, превышающий полмиллиона рублей с просроченными платежами на протяжении последних трех месяцев. Однако по собственному желанию должник может инициировать процедуру, если задолженность не достигла 500 тысяч рублей. Указанная сумма рассчитывается за вычетом всевозможных комиссионных начислений, штрафов и пеней.

Инициатором банкротства чаще всего выступает сам неплательщик, который по объективным причинам не в состоянии добровольно погасить задолженность. Юристы рекомендуют процедуру гражданам, претендующим на частичное списание или реструктуризацию долгов для снижения финансовой нагрузки.

В роли инициатора может выступить государственная инстанция или кредитор. Обычно коммерческие банки идут на опережение, чтобы предотвратить иск со стороны должника, заняв доминирующую позицию в процессе судебного разбирательства. Однако для рассмотрения заявления необходимо предоставить доказательную базу.

Обращение к квалифицированному юристу на этапе признания гражданина банкротом не относится к перечню обязательных мероприятий. Кредиторы зачастую имеют собственные юридические отделы или работают по договору аутсорсинга с крупными адвокатскими конторами. Должник в свою очередь может самостоятельно подать заявление. Тем не менее именно специалисты помогут собрать и правильно оформить пакет документов.

Таким образом, своевременное привлечение юриста по вопросам банкротства позволит существенно упростить и ускорить процедуру. Безусловно, сотрудничество с экспертами в области права предполагает дополнительные затраты, но продуманное до мелочей представительство интересов в суде, включающее подготовку документов, даст возможность избавиться от возможных проблем, возникающих на этапе признания финансовой несостоятельности.

Перечень документов, необходимых для признания лица банкротом, указан в действующих законах. Образцы предоставляются на специализированных сайтах. Список можно получить после обращения в суд или к юристу.

Инициатору процедуры придется составить список кредиторов, указав не только общую сумму задолженности, но и сведения о каждом материально заинтересованном лице. Суд потребует персональную информацию должника и реквизиты всех кредиторов. В качестве доказательной базы обычно используются чеки и квитанции.

Полный перечень документов зависит от конкретной ситуации. Дополнительно может понадобиться свидетельство о браке, выписка из ЕГРИП и данные обо всех лицах, которые находятся на содержании у должника. Например, если в качестве неплательщика выступает безработный человек, не требуется справка из места трудоустройства.

Документы собираются на досудебном этапе. Если у неплательщика имеются документальные доказательства снижения платежеспособности, их обязательно прикрепляют к материалам дела. Речь идет о подтверждающих повышение медицинских расходов чеках или копиях трудовой книжки с отметкой об увольнении из места работы. Чем обширнее список относящихся к делу документов, тем выше шансы на ускорение процедуры банкротства.

В среднем на осуществление процедуры уходит от 70 до 85 тысяч рублей, однако некоторые из юридических контор предоставляют услугу банкротства под ключ примерно за 100 тысяч рублей. Речь идет о комплексном сопровождении с представительством интересов клиента на всех этапах. Чтобы сэкономить, придется отказаться от привлечения к сотрудничеству высококвалифицированных специалистов, поскольку основные затраты уходят на оплату работы юристов, оценщиков и финансовых управляющих. Для заказа услуг последних установлен минимальный тариф, составляющий 25 000 рублей. Остальные узкоспециализированные эксперты оценивают свою работу примерно в 10-15 тысяч рублей. Существуют также фиксированные затраты, например, госпошлина.

Поводя итог, можно с уверенностью сказать, что стандартная процедура банкротства не подходит для граждан, общая сумма задолженности которых не превышает 500 тысяч рублей. Если размер долга ниже этой отметки, компенсировать убытки поможет только списание долгов. Нет никакого смысла в инициировании процедуры, когда уровень задолженности ниже 100 тысяч рублей. В этом случае проще заключить с кредиторами мировое соглашение с последующей выплатой долга по обновленному графику, который устроит заинтересованные стороны.

На досудебный этап обычно уходит от двух до шести месяцев, в течении которых должник или привлеченный им юрист занимается подготовкой к дальнейшему разбирательству. Представитель может приложить усилия для поиска компромисса в ходе переговоров с кредиторами или незамедлительно приступить к инициированную процесса банкротства через суд. Даже в самом оптимальном случае на сбор документов уходит не менее месяца.

Этап судебного разбирательства длится около года. За это время судом рассматривается заявление инициатора, проводится экспертная оценка доказательной базы и назначается несколько заседаний, по результатам которых выносится решение. В подавляющем большинстве случаев суд назначает арбитражного управляющего для этапа реструктуризации, который по самым благоприятным прогнозам занимает не менее 12-18 месяцев.

Если восстановление платежеспособности должника не увенчалось успехом, начинается процесс взыскания. Арест, оценка, изъятие и последующая реализация имущества в общей сложности занимает не менее полугода. Еще несколько месяцев уходит на признание должника банкротом с последующим занесением соответствующей информации в открытие государственные реестры и базы данных. Официально свой статус банкрота гражданин получает после публикации решения суда в СМИ. Обычно подобная процедура занимает не более трех месяцев.

Исполнительное производство, связанное с принудительным взысканием долга на этапе признания гражданина банкротом, предполагает конфискацию и последующую продажу имущества на открытых торгах. Речь идет лишь о частной собственности неплательщика, изъятие которой разрешено законом. Например, для погашения долга не используется единственное жилье или предметы домашнего обихода. Исключением является только имущество, предоставленное в залог, включая полученную посредством ипотечного кредитования недвижимость.

Существуют обходные маневры, позволяющие сохранить имущество полулегальными методами. Не вдаваясь в детали, следует отметить возможность передачи права собственности в дар близким родственникам. Однако за подобные махинации фиктивный банкрот может поплатиться. Доказанный факт мошенничества грозит физическому лицу не только огромным штрафом (административная ответственность), но и уголовным преследованием.

Отсутствие трудоустройства со стабильным заработком не является веским основанием на этапе банкротства. Должник, который столкнулся с подобной процедурой, может работать на любой должности, но его официальный заработок не должен превышать прожиточного минимума. К тому же финансовый управляющий вправе наложить арест на расчетные счета неплательщика. В результате хранящиеся средства могут уйти на покрытие долговых обязательств. Часть денежных средств, необходимую для обеспечения проживания должника и находящихся на его попечении иждивенцев, можно исключить из конкурсной массы, которая используется для погашения долга.

Домашний арест считается одним из способов обеспечения возврата долгов, поэтому в некоторых случаях будущему банкроту запрещается выезжать за границу. Обычно речь идет о лицах, размер задолженности которых существенно превышает 500 тысяч рублей. Однако ограничения не касаются передвижения по территории страны.

Запрет в качестве ограничительной меры вправе выдать только суд после рассмотрения материалов дела. После окончания процедуры (независимо от ее результата) любые ограничения снимаются. Бывший должник снова получает возможность выезжать за границу. Ограничение не распространяются на медицинский туризм и частые командировки, однако прежде чем покинуть территорию страны придется получить официальное разрешение.

Упрощенный механизм банкротства физических лиц находится на этапе активной разработки законопроекта. Минэкономразвития совместно с Роспотребнадзором проработали упрощенную процедуру, на неопределенное время отложив ее массовое внедрение. Сначала планируется выполнить тестирование на региональном уровне.

В будущем должники получат уникальную возможность самостоятельно подавать заявления о банкротстве в МФЦ. Это позволит рассмотреть простые случаи финансовой несостоятельности, задолженность по которым не превышает 700 тысяч рублей, без длительного судебного разбирательства с последующей реструктуризацией.

Стать банкротом по упрощенной процедуре можно за четыре месяца, тогда как стандартный процесс обычно предполагает затраты времени в районе трех лет. Однако получить доступ к упрощенке смогут только граждане, имеющие до десяти открытых финансовых обязательств, которые в течение последних 36 месяцев не заключали сделок по отчуждению имущества. Дополнительно на протяжении 120 дней нельзя менять место жительства, а общий размер задолженности с вычетом штрафных санкций обязан составлять от 50 до 700 тысяч рублей.

Процедура отнимет уйму денег и времени. К тому же кредиторы могут принимать активное участие в процессе признания должника банкротом. Зачастую банки и прочие коммерческие организации пытаются повлиять на финансового управляющего, поэтому неплательщик может столкнуться с серьезным психологическим давлением.

Попытки восстановить платежеспособность заемщика занимают несколько лет, поэтому процесс признания лица банкротом считается одной из длительных и весьма непредсказуемых процедур. Кредиторы обычно стараются избегать сотрудничества с клиентами, которые сталкиваются с финансовой нестабильностью. Таким образом, в обмен на теоретическую возможность частичного списания просроченных долгов неплательщик может столкнуться с взысканием догов посредством продажи личного имущества и потерей последних сбережений.

Просто расскажите о своей ситуации.

вместе мы найдем выход